作者:佚名 时间:2023-05-04 14:43:20

来源:网叔点财

01

“千亿顶流”的至暗时刻

2022年至今,可能是A股近几年最惨烈的半年。俄乌战争、美联储加息、疫情反弹……

各种利空接踵而至,叠加原本就高估的市场估值,A股犹如倒塌的多米诺骨牌一般,倾泻而下。

短短四个月,上证指数暴跌20%以上,跌落速度之快,甚至超过了2018年熊市。

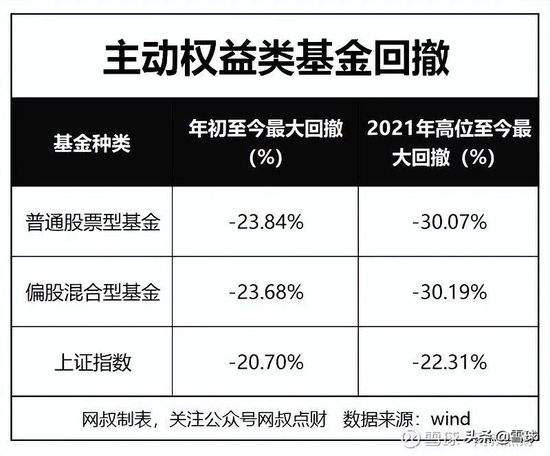

公募基金成了这次暴跌的重灾区。wind数据显示,截止5月6日,也就是大盘新一轮反弹前夕,普通股票型基金(指数)最大回撤为23.84%;偏股混合型基金(指数)最大回撤为23.68%。

如果从2021年初最高点算起,普通股票型基金最大回撤为30.07%;偏股混合型基金最大回撤为30.19%。

也就是说,在这波回调之下,主动权益类基金的平均最大回撤高达30%。这也超过了2018年股灾期间的回撤幅度。

按理说,作为投资市场最精英的一帮人,在市场大跌的时候,明星基金经理的回撤控制应该好于市场平均水平。

但出乎所有人意料,之前表现神勇的张坤、谢治宇、葛兰等这顶流明星基金经理,却都创造了40%以上最高回撤,远高于高于市场平均水平。

张坤的最高回撤为44.59%,打破其之前保持的32.98%的生涯记录;谢治宇的最高回撤为40.26%,打破其之前保持的30.94%的生涯记录;

葛兰的最高回撤为46.97%,仅次于其在2015年创造的64.71%的生涯记录;曲扬、刘彦春、蔡嵩松三人的最高回撤更是全都在50%以上,并且全部打破他们的生涯最高回撤记录。

回撤幅度之大,令人唏嘘。打开基金评论区,全都是批评、质疑和谩骂,和2020年的舆论环境形成强烈反差:

02

一将功成万骨枯

顶流基金经理亏的到底有多惨?只看生涯回撤数据很多人可能没什么概念。

我们拉出了他们各自的代表作。看看这些基金的具体回撤和亏损情况:

(1)张坤

张坤的代表作是的易方达优质精选(原易方达中小盘)和易方达蓝筹,这两只基金在2021年末合计持有人数近900万。

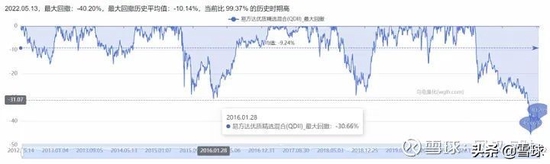

易方达优质精选(前易方达中小盘)今年的最大回撤为45.66%,累计收益率从2021年初的852.12%暴跌至现在的469.34%,也就是说如果你从2012年张坤开始掌管这只基金起,买入并持有至今现在,短短一年时间你的累计收益将亏掉近一半。

此前这只基金的最大回撤发生在2016年股灾期间,是30.66%。

易方达蓝筹今年的最大回撤高达44.59%,累计收益率从2021年初的224.70%暴跌至现在的93.47%,跌了一多半!

因为成立时间较晚,没有经历过大熊市,所这只基金此前的最大回撤只有不到20%。

(2)谢治宇

谢志宇的代表作是的兴全合润和兴全合宜A,两只基金在2021年末合计持有人数近330万。

兴全合润今年的最大回撤是36.62%,累计收益率从2021年初的776.46%跌至现在的516.11%。此前这只基金的的最大回撤发生在2018年股灾期间,是30.94%;

兴全合宜今年的的最大回撤为39.86,累计收益率从2021年初的131.24%暴跌至现在的55.01%。此前这只基金的最大回撤是17.49%,发生在2020年3月疫情爆发期间;

(3)葛兰

葛兰的代表作是中欧医疗健康A,在2021年末持有人数为320万。今年以来,中欧医疗健康最大回撤为为44.41%,

累计收益率从2021年初的363.06%暴跌至现在的172.07%,跌去一半有余。

值得一提的是,即使是在2018年股灾和集采双重打击期间,这只基金的最大回撤也不过39.42%。

(4)刘彦春

刘彦春的代表作是景顺长城鼎益和景顺长城新兴成长。两只基金在2021年末合计持有人数近660万。景顺长城鼎益今年以来最大回撤为41.44%,累计收益率从2021年初的368.10%暴跌至现在的189.81%,跌了近一半。

此前最大回撤发声在2015年股灾期间,为50.71%,妥妥腰斩。值得注意的是,在当时刘彦春的投资风格还没固定,并没有重仓消费。在重仓消费后最大回撤发声在2018年股灾期间,为-30.84%。

景顺长城新兴成长今年以来最大回撤为41.86%,累计收益率从2021年初的420.47%暴跌至现在的219.15%,跌了近一半。

此前最大回撤为31.05%,发生在在2016年股灾期间;

(5)曲扬

曲扬的代表作是前海开源国家比较优势和前海开源沪港深优质精选,两只基金合计持有人数约150万。前海开源国家比较优势今年直接腰斩,最大回撤为-49.83%,

累计收益率从2021年初的384.49%暴跌至现在的157.03%。而在此之前即使是2015年股灾期间,最大回撤也不过34.44%;

前海开源沪港深优质精选今年以来也不遑多让,最大回撤为47.39%,累计收益率从2021年初的384.49%暴跌至现在的157.03%,只剩下近四分之一,值得注意的是,在此前的近五年时间里这只基金的最大回撤只有不到20%;

(6)蔡嵩松

蔡嵩松的代表作是诺安成长混合,持有人数将近270万。诺安成长混合今年的最大回撤为50.72%,累计收益率从2021年中的265.230%暴跌至现在的102.23%,跌了一大半。此前的最大回撤发生2021年3月半导体暴跌期间,为34.06%。

03

超级顶流,2022为何亏如此惨烈?

从上一部分的复盘中,我们已经知道,很多顶流基金经理,即使在更为跌幅更大2015年和2018年股灾中,回撤都没今年大。

为什么会这样?把这些“顶流”的基金盘了以下,我们会发现这些基金有以下几个共同特征:

(1)抱团持有高估值核心资产,惨遭反噬

核心资产虽好,但是泡沫大了也会变成洪水猛兽。从这些基金的2021年的前三大行业配置来看,主要集中在消费、医药、科技、半导体、新能源、银行这六大行业,也是之前涨势最猛、估值上升速度最快的几个行业。

消费、医药、科技这三大行业就不用多说了,早在在2021年初估值就全都突破历史新高。新能源和半导体的估值在2021涨了大半年后估值也来到高位区间。

高估值意味着极低的容错率,在这种情况下,市场上稍微有点“风吹草动”都可能引发塌方式回撤。

而后来的事情我们也都知道了,2021年反垄断、消费税、医药集采等各种利空消息纷至沓来,引发了第一轮回撤。

到了2022年,各种“黑天鹅”更是层出不穷,直接导致了这些高估值板块的集体崩盘。

(2)基金经理往往不择时,满仓操作

从这些基金的仓位变化来看,除了投资风格偏趋势的曲扬,其他五位基金经理都不会刻意择时,仓位长期控制在90%左右。

也就是说,面对2021年和2022年的市场回调,这些顶流基金经理都选择了硬抗。这在一定程度上加剧了基金回撤。

当然了,不择时并没有错。一方面短期市场难以预测,择时难度过大;另一方面,也和基金经理的投资风格有很大关系,张坤、谢志宇、刘彦春等都是典型地自下而上精选个股,并不擅长宏观判断。

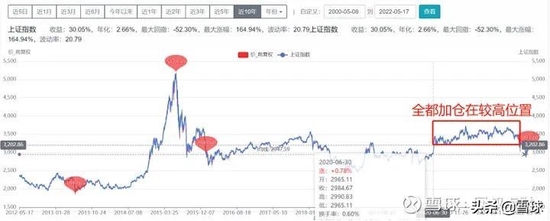

(3)基民盛情难却,大量资金加仓在牛市高位

这6位顶流明星基金经理的10只代表作,从2020年年中到2021年年中,短短一年时间。总持有人数从731万暴增至3263万,翻了四倍有余;总规模从1141亿暴增至3514亿,翻了三倍有余。

增速的背后,是冲昏头脑的狂热,我们来看看当时的大盘点位,几乎全都在3300点以上,属于相对较高的位置:

如果说上证指数失真不够直观,我们再来看同期沪深300指数的点位,

高处不胜寒!2015年疯牛高位也不过如此。这么多人,这么多钱,全都高位涌入……

(4)规模过大,调仓不灵活

我们再来看一下这十只基金顶流基金经理的代表作规模,雪球滚到去年第二季度,都已经成为巨无霸:500亿以上的两只;300-500亿的有两只;100-300亿的有5只,100亿以下的仅1只。

规模是灵活性的敌人,势必会伤害业绩。对于主动权益类基金而言,规模越大,基金的灵活程度越差,在市场发生剧烈回调时反应也就越慢。可能等你调完仓,市场都开始反弹了……

所以面对市场暴跌或风格突然切换,很多大规模基金短期内只能硬抗。在以上这些因素的共同作用下,“顶流回撤更大”这种现象看似偶然,可能也有它背后的必然性。

回头再看2021年初的基金市场,基民们热火朝天抢购基金的的情形依然历历在目:

在这种极度亢奋的市场环境下,基金经理能做的其实也非常有限。好一点的,可能会开启限购,并且暂停发行新基,暗示大家高位已至,

比如张坤的两只基金在2021年2月中旬纷纷开启限购。但是更多的基金经理往往迫于基金公司和业绩压力无法开展限购,

甚至会在高位迎合基民需求发新基。市场这么火热,开门营业,哪有不赚钱的道理?作为基金经理,你不发,基金公司可能就让你的研究员小王发了……

当饥饿的基民遇上牛市的新基,便如同干柴烈火般一碰即燃。

写在最后:

我们并不主张用短期业绩去“草率”评价任何基金经理的表现,这样只会让市场更加急功近利,基金经理短期的业绩,很多时候只是基民狂热之下的一个镜像,也是市场大势所趋下的缩影。

从历史数据我们也有理由相信:当市场回暖,优秀的基金经理,往往更能跑出超额业绩。

分析往往是带着后视镜看问题,但是在当下,我们是无法判断未来是涨还是跌,是走向长牛还是熊长牛短。

复盘的意义是在历史中吸取经验,而不是各种事后诸葛亮的“如果”。但是作为普通人,在投资基金的时候有一点我们可以去优化:

就是调整好心态慢慢来。慢慢来,不要争先恐后,一下子重仓,或者全仓买入单个基金。慢慢来,用定投的方式去建仓(而非动不动重仓、梭哈),不管未来是长牛,还是熊长牛短,定投都是最应对自如的一种操作方式。

长牛,越投越赚钱。熊长牛短,分摊降低成本,最后在牛市收获成果。

用后视镜看,合适的点位重仓买入,往往会取得“石破天惊”的业绩。但是实践告诉我们,没有如果,普通人最好的选择,就是承认自己很难一夜暴富,乖乖定投。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

责任编辑:张书瑗